국제적 다각화는 투자 포트폴리오를 글로벌하게 분산시켜 리스크를 줄이는 방법입니다. 많은 전문가들이 국제적 다각화를 장기 투자자들에게 권장하는 이유는 무엇일까요? 이 글에서는 그 이유를 자세히 살펴보겠습니다.

1. 딥 리스크와 표면적 리스크의 이해

투자 리스크는 크게 두 가지로 나눌 수 있습니다. 첫째는 표면적 리스크로, 단기 변동성을 의미합니다. 이는 주식이나 채권의 일일 가격 변동으로 나타나며, 보통 표준편차로 측정됩니다. 둘째는 딥 리스크로, 장기적인 구매력 손실을 의미합니다. 이는 인플레이션 등을 감안하여 실제로 손에 남는 자산의 가치를 평가하는 방식입니다.

2. 과거의 데이터로 보는 딥 리스크

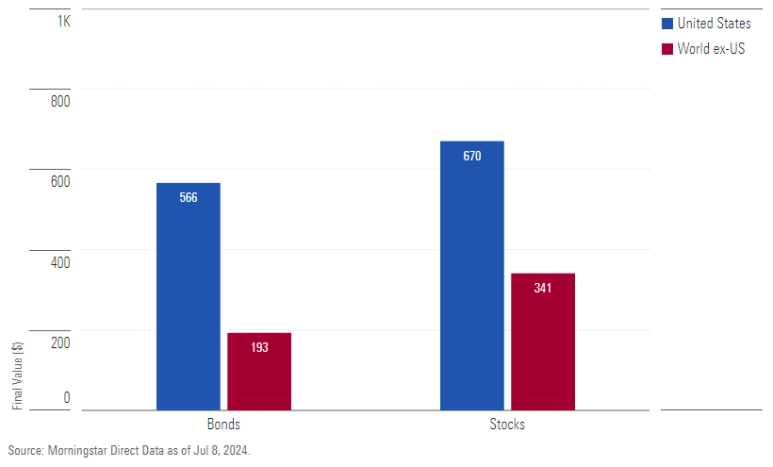

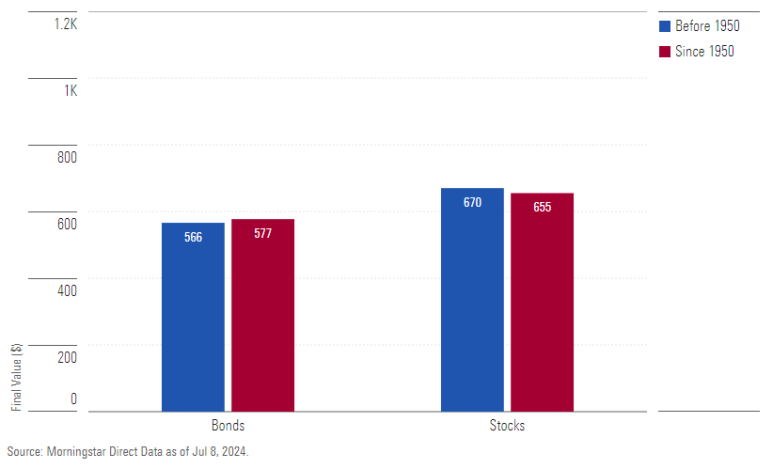

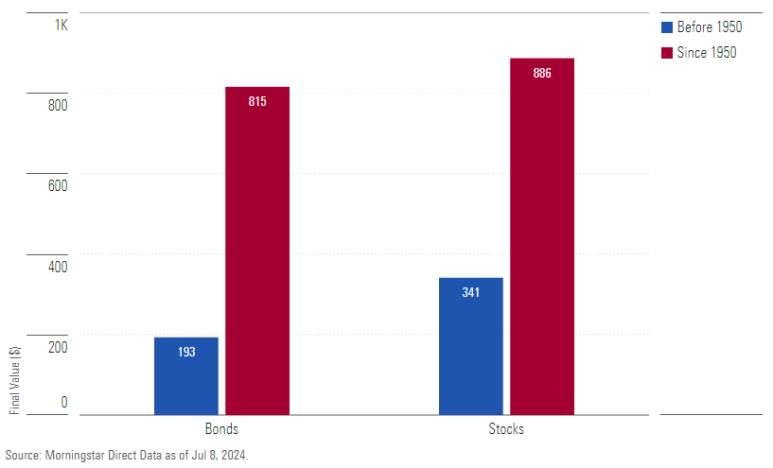

윌리엄 번스타인은 딥 리스크를 수십 년에 걸쳐 측정하는데, 본 글에서는 10년 단위로 측정해보았습니다. 예를 들어, 1949년부터 1959년까지의 10년 동안 미국 채권과 주식의 최악의 실질 성과를 살펴보면, 채권은 인플레이션으로 인해 그 가치가 크게 하락한 반면, 주식은 대공황 이후 회복된 사례를 볼 수 있습니다. 반면에 해외 투자는 전쟁과 경제 불안정으로 인해 큰 손실을 입었습니다.

3. 현대의 딥 리스크 분석

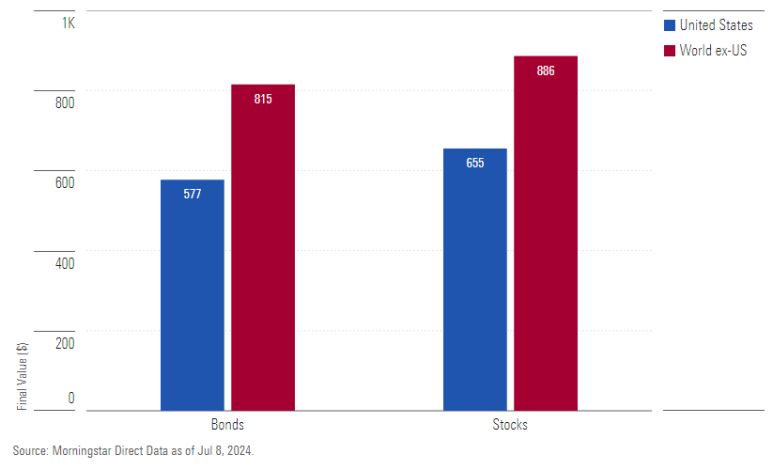

1950년 이후의 데이터에서도 미국 자산은 비교적 안정적인 성과를 보였습니다. 최근의 10년 동안 미국 주식과 채권은 인플레이션에도 불구하고 꾸준한 성과를 냈습니다. 반면에 해외 투자 자산은 지역적으로 다변화된 덕분에 과거보다 훨씬 나은 성과를 보였습니다. 특히, 중국, 일본, 인도 등 아시아 시장의 성장 덕분에 국제적 다각화의 효과가 두드러졌습니다.

4. 국제적 다각화의 현재와 미래

오늘날의 국제적 다각화는 유럽 중심에서 벗어나 아시아 등 다양한 지역으로 확장되었습니다. 이러한 변화는 글로벌 커뮤니케이션과 기술 발전 덕분입니다. 이제 투자자들은 전 세계 어디에서든 자산을 쉽게 매매할 수 있으며, 이는 포트폴리오의 리스크를 크게 줄이는 데 기여합니다.

예를 들어, 한 투자자가 2000년대 초반 미국 주식과 중국 주식에 각각 50%씩 투자했다고 가정해봅시다. 미국 주식은 IT 버블과 금융 위기로 큰 변동성을 겪었지만, 중국 주식은 고속 성장기를 맞아 높은 수익률을 기록했습니다. 이런 식으로 두 지역의 자산을 분산시킴으로써, 투자자는 더 안정적이고 높은 수익을 얻을 수 있었습니다.

결론

국제적 다각화는 장기적인 투자 리스크를 줄이고, 안정적인 성과를 얻을 수 있는 효과적인 방법입니다. 글로벌 경제의 변화와 함께 다양한 지역의 자산에 투자함으로써 더 나은 재정적 안전을 확보할 수 있습니다. 여러분도 포트폴리오를 국제적으로 다각화하여 장기적인 재정적 안정과 성장을 도모해보세요.

참고 자료: MorningStar, “Why International Investing Makes Sense for Long-Term Investors”