S&P 500에 대한 소식을 들어보신 적이 있으신가요? 아마도 미국 주식시장을 살펴보신 분이라면, ‘S&P 500’ 지수에 대한 이야기를 들어보신 적이 있을 것입니다. 이 지수는 미국 주식시장의 흐름을 반영하며, 다양한 기업의 주가를 종합적으로 보여준다고 할 수 있습니다.

그렇다면 어떻게 ‘S&P 500’ 지수에 투자할 수 있을까요? 해외주식 계좌를 새롭게 개설하고, 환전 수수료를 고려하는 번거로움이 필요할까요? 하지만 걱정할 필요는 없습니다. 여러분이 이미 보유하고 있는 국내 증권 계좌로도 ‘S&P 500’ 지수에 손쉽게 투자할 수 있는 방법이 있습니다.

이번 글에서는 국내에서 ‘S&P 500’ 지수에 투자하는 간편하면서도 효과적인 방법을 소개해 드리겠습니다.

국내 ETF로 ‘S&P 500’ 지수를 쫓아가는 효과적인 투자 전략

‘S&P 500’ 지수를 추종하는 국내 상장 ETF

ETF는 다양한 지수를 추종하는 상품입니다. 그리고 우리가 이번에 알아볼 것은 ‘S&P 500’ 지수를 추종하는 국내 상장 ETF입니다. 이 ETF들은 미국 시장의 상위 500개 기업을 반영하는 지수를 따라가며 투자하는 방식으로 운용됩니다.

‘S&P 500’ 지수는 미국 주식시장의 큰 흐름을 보여주는 지표로, 이를 통해 다양한 기업의 주가 움직임을 파악할 수 있습니다. 즉, 이 ETF들을 통해 국내 투자자도 ‘S&P 500’ 지수의 움직임을 간접적으로 파악할 수 있는 것이죠.

주의해야 할 투자 유의사항

먼저, ‘S&P 500’ 지수를 추종하는 ETF 중에서도 ETN 상품과 레버리지 및 인버스 ETF는 투자 전략에 맞지 않을 수 있습니다. 이러한 상품들은 단기적이거나 복잡한 투자 전략에 활용되므로, 장기 투자에는 적합하지 않을 수 있습니다.

따라서 오늘 소개하는 ETF 상품은 ‘S&P 500’ 지수를 선물로 추종하는 상품들입니다.

국내에서 선택할 수 있는 ETF 상품은 아래와 같습니다.

- TIGER 미국 S&P 500 선물(H)

- KODEX 미국 S&P 500 선물(H)

- ARIRANG 미국 S&P 500(H)

위의 상품들은 국내에서 손쉽게 매매할 수 있으며, ‘S&P 500’ 지수의 움직임을 통해 다양한 기업의 동향을 파악하고 투자할 수 있는 상품들입니다. 여러분은 위와 같은 국내 ETF를 활용하여 ‘S&P 500’ 지수에 접근하고 다양한 투자 기회를 찾아보실 수 있습니다.

‘S&P 500’ ETF 선택의 핵심, 비교 분석

적합한 선택을 위한 기준 설정

3가지 상품을 선택할 때, 현명한 투자자로서 고려해야 할 기준이 있습니다. 아래의 기준을 통해 각 상품을 비교해보며, 최적의 선택을 찾아보시기 바랍니다.

위와 같은 기준을 바탕으로, 각 ETF 상품을 조사하고 분석하여 어떤 상품이 우리의 투자 목표와 가장 부합하는지 살펴보도록 하겠습니다.

‘S&P 500’ ETF들의 성능과 특징

앞서 ‘S&P 500’ 지수를 추종하는 국내 ETF 상품들을 소개해드렸습니다. 이제는 각 ETF의 성능과 특징을 자세히 비교해보며, 어떤 ETF가 여러분의 투자 목표에 가장 부합하는지 알아보도록 하겠습니다.

TIGER 미국 S&P 500 선물(H)

- 20일 평균 거래량: 152,060주

- 20일 평균 거래대금: 7,810백만원

- 시가총액: 2,945억원

- 총 보수: 0.3%

- 월간 괴리율: 미미한 수준

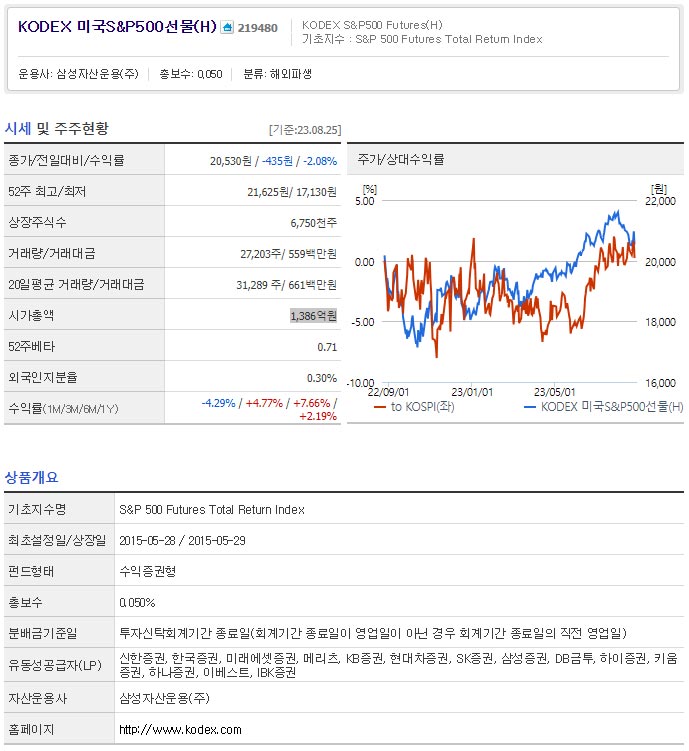

KODEX 미국 S&P 500 선물(H)

- 20일 평균 거래량: 27,203주

- 20일 평균 거래대금: 559백만원

- 시가총액: 1,386억원

- 총 보수: 0.05%

- 월간 괴리율: 거의 미미한 수준

ARIRANG 미국 S&P 500(H)

- 20일 평균 거래량: 10,658 주

- 20일 평균 거래대금: 197백만원

- 시가총액: 596억원

- 총 보수: 0.3%

- 월간 괴리율: 미세한 증가

성능과 특징에 대한 비교 분석

각 ETF 상품을 비교해보면, 거래량과 거래대금 측면에서 TIGER ETF와 KODEX ETF가 상대적으로 큰 규모를 보유하고 있습니다. 이는 투자자들의 관심과 매매의 활발성을 반영하는 중요한 지표입니다.

총 보수 측면에서는 KODEX ETF가 가장 낮은 0.25%로, 비용 효율성을 고려한다면 상대적으로 더 높은 수익을 얻을 가능성이 큽니다.

괴리율은 세 ETF 모두 거의 미미한 수준으로 나타나, 지수 추적의 정확성이 양호한 것을 확인할 수 있습니다.

최종 선택을 위한 고려 사항

TIGER, KODEX, ARIRANG ETF 각각의 장단점을 비교 분석한 결과를 통해 나의 투자 목표와 성향에 따른 최적의 선택을 할 수 있을 겁니다. 비용 효율성을 중요시하는 분이라면 KODEX ETF를, 큰 거래량과 활발한 매매를 선호하는 분이라면 TIGER ETF를, 작은 규모와 괴리율 변화에도 영향 받지 않는 분이라면 ARIRANG ETF를 선택할 수 있을 겁니다.

‘S&P 500’ ETF 선택의 마지막 단계

이제 마지막으로 선택의 결정을 내리기 전에 고려해야 할 사항과 최종 조언을 함께 살펴보도록 하겠습니다.

롤오버 비용과 장기 투자의 관점

TIGER 미국 S&P 500 선물(H) ETF와 KODEX 미국 S&P 500 선물(H) ETF는 ‘S&P 500 선물 지수’를 추종하며, 롤오버 비용을 고려해야 합니다. 단기적으로는 일반 ‘S&P 500 지수’와 조금의 차이가 있을 수 있지만, 장기적인 투자에서는 큰 차이를 보이지 않습니다.

다음 차트를 통해 ‘TIGER 미국 S&P 500 선물(H) ETF’와 ‘ARIRANG 미국 S&P 500(H)’를 비교한 결과를 확인할 수 있습니다. 거의 차이가 없는 것을 보면, 장기적인 관점에서 3개의 ETF가 모두 타당한 투자 대상임을 알 수 있습니다.

최종 선택을 위한 고려 사항

마지막으로 고려해야 할 사항은 거래량, 보수, 그리고 괴리율입니다. 거래량은 TIGER, KODEX, ARIRANG 순으로 차이가 있으며, 보수는 TIGER와 ARIRANG이 0.3%, KODEX가 0.05%로 다릅니다.

괴리율은 모든 ETF에서 거의 없는 수준으로 관리되고 있는 것으로 보입니다.

거래량, 보수, 괴리율을 종합적으로 고려할 때, 거래량이 안전 수준 내에 있고 보수가 상대적으로 낮은 상품이 더욱 합리적인 선택일 것입니다.

이렇게 각 ETF의 차이점들을 꼼꼼하게 검토하고, 투자 목표와 성향에 부합하는 ETF를 선택하는 것이 중요합니다. ‘S&P 500’ ETF를 통해 글로벌 시장의 움직임을 파악하고 포트폴리오를 다각화하는 투자 결정을 내리실 것을 권해드립니다.

이 글을 통해 효과적인 ‘S&P 500’ ETF 투자를 시작하실 수 있기를 바라며, 여러분 모두가 미래의 풍성한 투자 결실을 거두시길 기대해 봅니다.