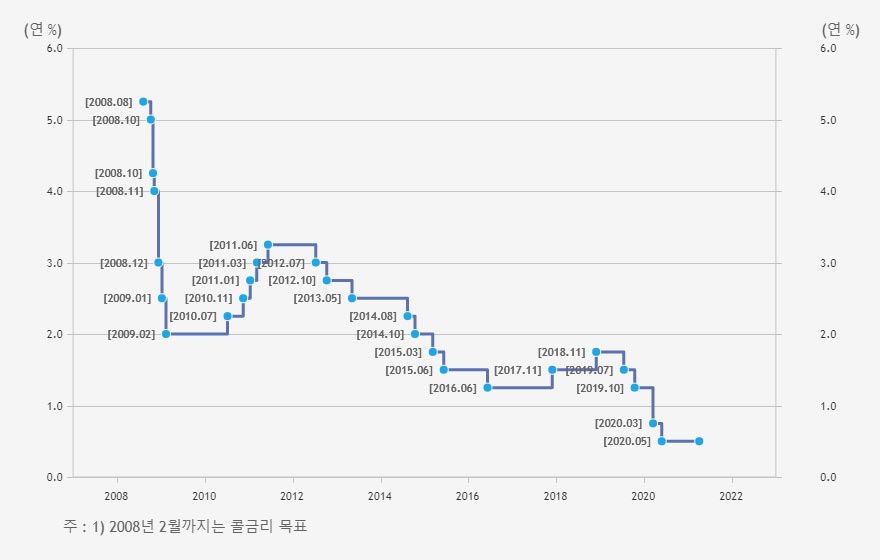

1. 금리

금리 상승시에 주가는 밸류에이션보다 실적 변화에 민감합니다. 특히 과잉 설비나 막대한 자금조달로 현금 사정이 좋지 못한 기업들에게는 금리 상승의 부담이 커질 수 밖에 없는데, 이는 결국 한계 기업에 대한 우려가 높아질 수 밖에 없는 요인이 됩니다.

한국은행)

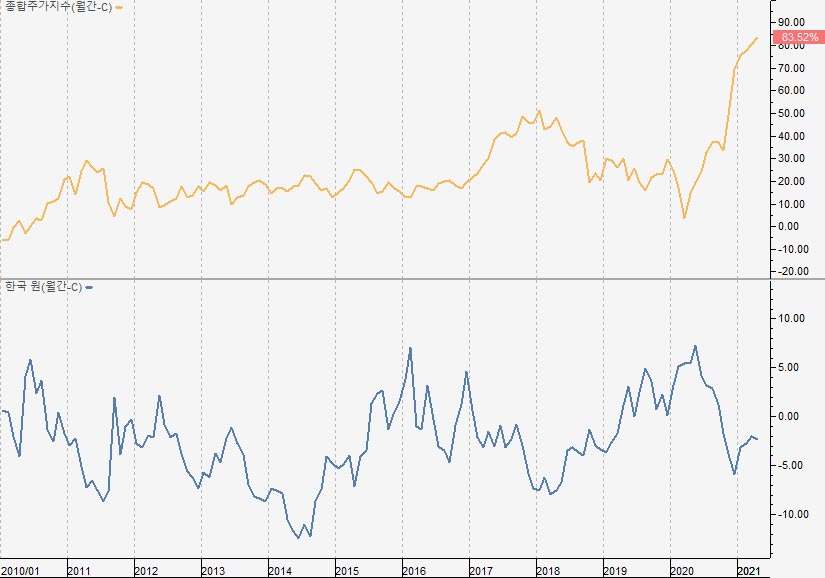

2. 환율의 흐름

달러화 지수와 원달러 환율은 역사적으로 KOSPI와 역의 상관관계를 보이는데, 최근 120일 이평선을 장기간 하회하다가 돌파 후 상승시도 이어가는 중으로 장기 하락 분기선인 120일 이평선을 돌파한 것은 부담이 되는 모습입니다. 지난 2018년 초 고점대 형성 과정에서도 이들 환율 지표들이 장기간 120일 이평선을 하회하다가 돌파한 후에 KOSPI의 본격 조정으로 이어진 사례가 있습니다.

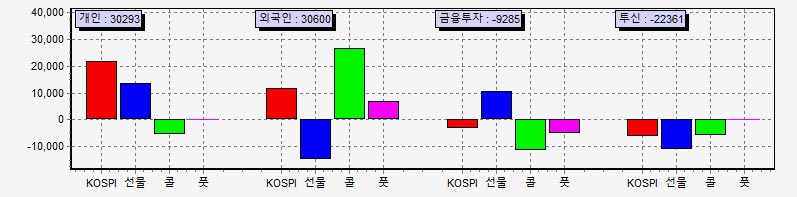

3. 외국인 선물 누적 포지션

외국인 선물 누적 순매수가 지난 3월 23일 이후 순매도로 돌아섰습니다. 이는 작년 4월 9일 이후 처음으로 순매도를 기록한 것으로

외국인의 선물 순매도 전환을 하락의 신호로 볼 수는 없지만 상승 추세의 변화 가능성을 읽을 수 있으며, 추가로 순매도 규모가 확대되면 하락 반전 가능성도 열어두어야 합니다.

4. V-KOSPI

변동성이란 평균에서 멀어지는 정도의 측정치를 말합니다. 즉,

V-KOSPI는 변동성지수를 뜻하하며, KOSPI 200 지수에서 30일간의 변동성 예측치를 나타냅니다.

V-KOSPI와 KOSPI 200은 반대 움직임을 가지게 되는데, KOPSI 200이 오를 때에는 V-KOSPI 값이 작고 KOSPI 200이 내릴 때에는 V-KOSPI 값이 크게

됩니다. V-KOSPI는 30일간의 변동성 예측치 이기는 하지만, 실제로는 코스피 지수에 실시간 반영되어 V-KOSPI값이 높다면 지수의 바닥일 확률이 높기 때문에

V-KOSPI값이 클 경우에는 바닥의 신호로 활용할 수 있습니다. 하지만 반대로 VKOSPI값이 낮다고 해서 지수가 고점이라고 판단 할 수 없는데, 지수가 오를 때에는 변동성이 낮은 상태로 주가지수가 오르기 때문입니다.

변동성이 작을 경우에는 20 이상부터 높은 값이라고 판단할 수 있으며 지수 바닥권을 의심해 볼 수 있습니다. 그리고 30 값에 가까울수록 지수가 바닥일 확률이 높아집니다. 만약 V-KOSPI가 70의 값에 도달하면 역사적인 지수 바닥이라고 판단할 수도 있습니다. 70의 값은 거의 10년에 한 번 나오는 수치라고 할 수 있습니다. V-KOSPI는 지난 2020년 3월 19일에 최고점까지 올랐고, 이때부터 KOSPI는 바닥을 찍고 반등한 것을 알 수 있습니다. 이렇게 V-KOPI값은 KOSPI와 역의 관계를 보여주고 있지만, 지수의 고점을 예측할 수는 없습니다.

하지만 바닥권 예측에는 상당한 도움이 될 수 있기 때문에 지수 하락시에는 참고할 만한 지표가 됩니다.