MSCI Index

한국 시간으로 지난 12일 새벽에 MSCI 8월 분기 변경이 발표되었는데, 이번 MSCI의 이번 8월 분기 변경에는 SK바이오사이언스와 SK아이이테크놀로지, 에코프로비엠의 신규 편입과 금융주로서 논란의 중심에 있는 카카오뱅크의 조기 편입, 그리고 케이엠더블유의 편출이 확정되었습니다.

MSCI

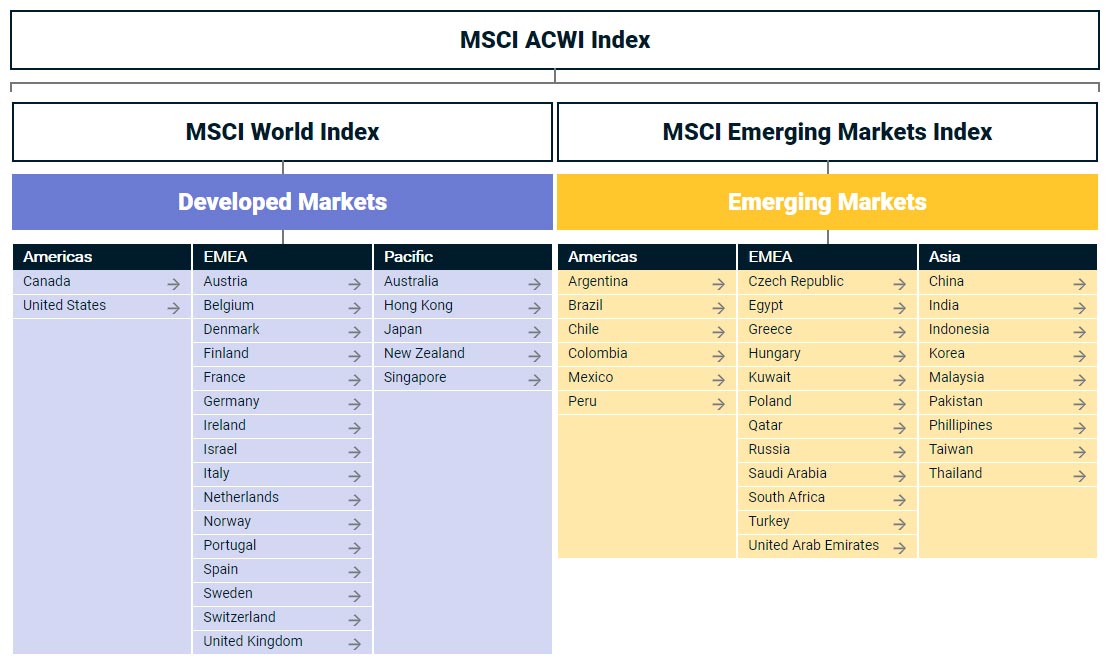

지수는 글로벌 투자회사인 모건스탠리의 자회사가 발표하는 전 세계 주가지수로, 2개 이상의 국가에 일관된 기준으로 투자하기 위해 만든 지표

입니다. 유통 주식을 기준으로 공식에 의해 국가 별 비중을 계산하여

선진시장,

이머징시장,

프런티어시장으로 분류하여 평균 값을 내어 지수를 산출합니다.

MSCI 지수는 일종의 ‘외국계 자금의 벤치마크’로써의 역할을 하고 있기 때문에

전 세계의 펀드나 ETF 등이 이 지수를 추종하고 있으며, 전 세계적으로 MSCI 지수를 추종하는 자산의 규모는 약

14조 5,000억 달러

에 달한다고 합니다.

MSCI 지수는 글로벌 지수, 특정 지역에 한정하는 지역 지수 등으로 다양하게 분류되는데, 대표적으로는 앞에서 이야기한 것 처럼 크게 선진시장, 이머징시장, 프런티어시장의 세 부문으로 분류됩니다.

한국은 1992년부터 이머징시장 지수에 포함

되고 있으며, 매년 연례 시장 분류에서 한국의 선진시장 승격이 검토되고 있지만 원화의 제한적인 환전성과 외국인 등록 시스템의 불편성을 이유로 제외되고 있습니다.

MSCI 홈페이지

MSCI의 종목 구분

MSCI 지수에 포함되는 종목은 사이즈 기준으로

대형주,

중형주,

소형주로 구분됩니다. 각각의 사이즈 구분은 시총이 큰 종목순으로 전체 주식시장에서 유동 시총을 몇% 커버하느냐에 따라

기준이 나눠지는데,

대형주는 70%, 중형주는 85%, 소형주는 99%가 기준

이라고 합니다.

대형주와 중형주를 합쳐 ‘Standard 지수’라고 표현하는데,

한국 시장의 경우에는 시가총액 1위인 삼성전자부터 시총이 큰 순서대로 종목들을 더해서 유동 시총이 85%가 되는 종목들로 MSCI Korea Standard 지수를 구성

합니다. 현재 8월 분기변경 발표 기준으로 총 105개 종목으로 구성되어 있고, 주요 상위 종목에는 삼성전자, SK하이닉스, 네이버, 카카오, 삼성SDI, LG화학, 현대차, POSCO, 셀트리온 등이 편입되어 있습니다.

MSCI의 리밸런싱

MSCI 지수는 5월, 11월의 반기 변경과, 2월, 8월의 분기 변경으로 1년에 총 4번의 편입과 퇴출

이 일어나게 되는데, 이를 ‘

리밸런싱‘이라고 부릅니다. MSCI 지수는

시가총액과 유동시가총액,

유동비율

등을 기준으로 편입·편출 종목을 선정하게 되는데, 가장 큰 기준은 시가총액으로

시가총액이 커져서 중요해진 종목은 편입하고 시가총액이 줄어 영향력이 약해진 종목은 편출

됩니다.

통상적으로는 MSCI 반기 변경이 분기 변경보다 더 주목을 받게 되는데, 이는 반기 변경의 지수 편입과 편출 조건들이 더 완화되어 있어 지수의 편입·편출 종목 수가 분기 변경보다 상대적으로 더 많기 때문이라고 합니다.

대부분의 경우 MSCI 지수의 편입은 주가에 호재로 작용

하게 되는데, 전 세계적으로 MSCI 지수를 추종하는 자산의 규모가 워낙에 크다 보니 지수에 편입됨으로써, MSCI를 추종하는 펀드나 ETF들의 자금(

패시브 투자

자금)이 유입되어 주가 상승에 도움이 되기 때문이며, 퇴출은 반대로 주가에 악재로 작용하게 됩니다. 때문에 MSCI 지수의 정기변경 편입 예상 종목으로 거론되는 경우에는 해당 종목의 주가에 호재로 작용하면서 리밸런싱 이전부터 주가가 우상향 하는 모습을 보이는데, 한국투자증권에 따르면

과거 정기변경시 편입 가능성이 높게 점쳐지는 종목들은 발표일로 부터 10에서 15거래일 이전부터 수급이 유입되면서 평균 4.8% 상승한 것으로 나타났다고 합니다.

MSCI 지수 변경은 주식 시장에서는 빅 이벤트에 해당되는 만큼, 1년에 4번 변경되는 MSCI 지수의 편입 이벤트 전과 후에 종목들의 흐름이 어떻게 달라지는지 비교하고 추적할 필요가 있으며, 해당 지수에 편입되고 편출되는 종목들의 주가 흐름을 연구해보는 것도 좋은 투자 공부가 될 수 있습니다.

비싸도 계속 사는 ETF 편입 종목들