| 순위 | ETF | 검색 숫자 |

|---|---|---|

|

1

|

Schwab US Dividend Equity ETF

|

92

|

|

2

|

Vanguard High Dividend Yield ETF

|

30

|

|

3

|

Global X SuperDividend REIT ETF

|

25

|

|

4

|

Global X SuperDividend ETF

|

18

|

|

5

|

Vanguard Dividend Appreciation ETF

|

12

|

무엇이 가장 좋은 투자 기회인지 찾아 나설 때, 배당 ETF는 대부분의 투자자에게는 특별한 선택지가 아닙니다. 특히 현재의 국채 수익률을 고려하면, 대부분의 투자자에게는 배당에 큰 관심을 가질 이유가 없는 셈이죠. 하지만, SCHD는 별로 유명하지 않음에도 트랙스타 데이터 ETF 검색의 상위를 차지하고 있습니다.

그렇다면 왜 이 틈새 전략 ETF가 인기가 있을까요? 이에 대해 중점적으로 살펴보고, 왜 이 ETF가 주목받고 있는지 알아보겠습니다.

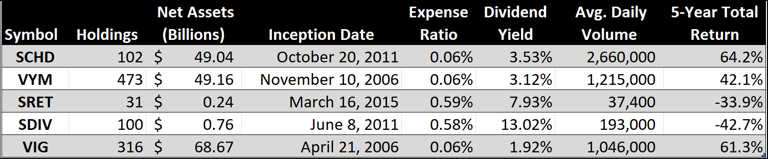

SCHD의 개요

SCHD는 Schwab의 배당 ETF로, 현재 약 490.4억 달러의 순 자산을 보유하고 있습니다. 이 ETF의 12개월 후행 배당 수익률은 3.53%로 나타나며, 2011년 10월 20일에 출시되었습니다. 더불어 SCHD의 운용 보수는 0.06%로, 가장 저렴한 펀드 중 하나입니다. 이 ETF는 “Dow Jones US Dividend 100” 지수를 추적하여 배당의 질과 지속 가능성에 초점을 맞추고 있습니다.

- 순 자산: 490.4억 달러

- 12개월 후행 배당 수익률: 3.53%

- 출시: 2011년 10월 20일

- 운용 보수: 0.06%

- 보유 자산 수: 102

SCHD 구성

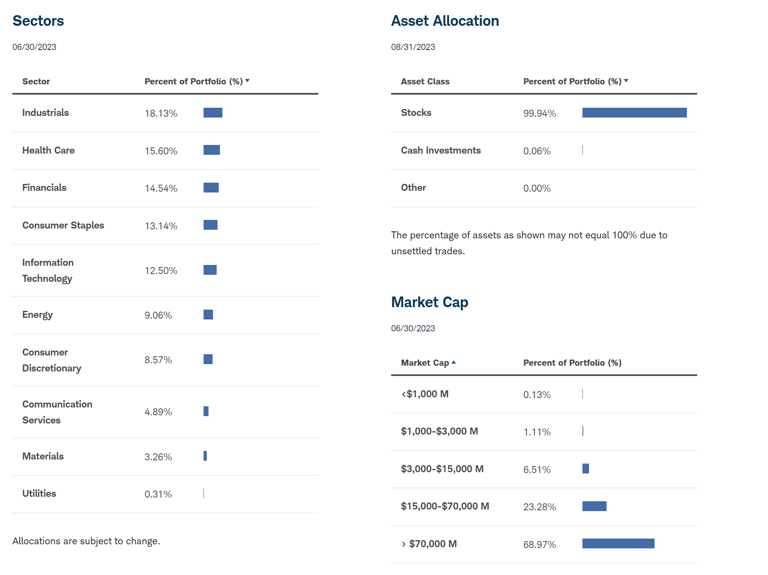

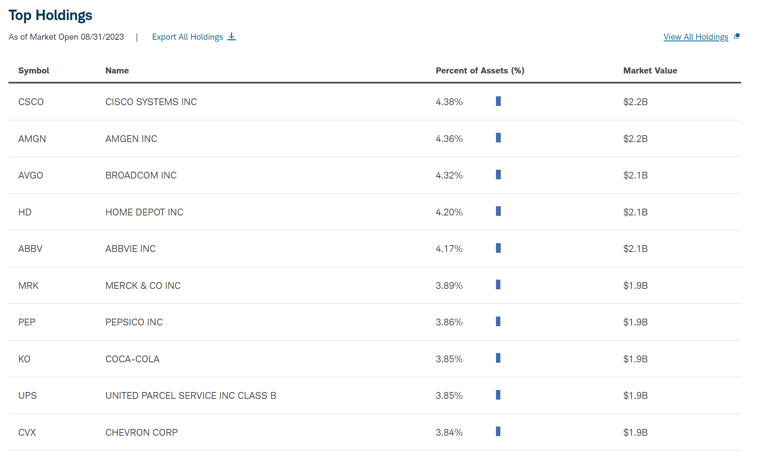

SCHD는 대형 우량주에 주로 투자하며, 기술 기업보다는 산업, 의료 및 금융 서비스 부문에 편향되어 있습니다.

SCHD의 성과

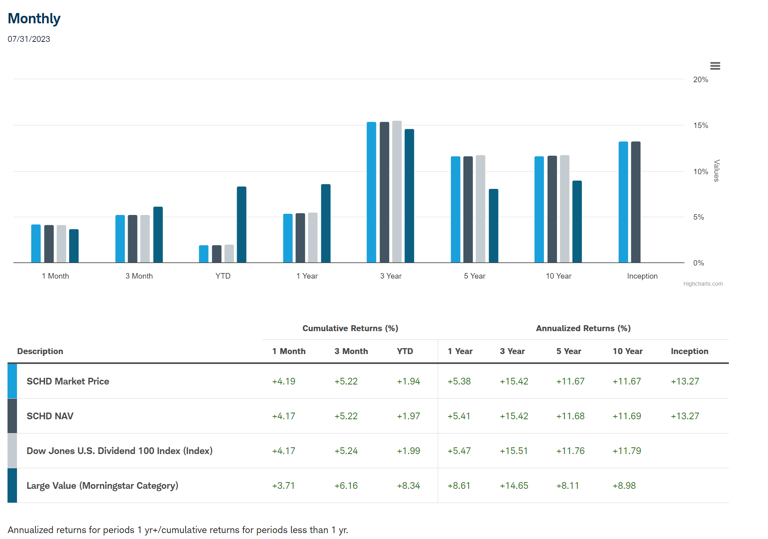

최근 무위험 국채 금리의 상승으로 인해 배당주는 전반적으로 성과가 좋지 못했습니다. 또한 SCHD와 같이 고성장 기술 기업이 없는 펀드는 S&P 500 지수에도 뒤처질 수 있습니다.

성과 비교

경쟁 펀드

금융 전문가들은 SCHD 외에도 다른 흥미로운 배당 ETF를 제안하고 있습니다. 최근 연준의 금리 인상과 이로 인한 매도세로 인해 배당 수익률이 높은 배당주 펀드 중 상당수가 실적이 크게 저조했습니다.

- VYM: SCHD와 마찬가지로, 이 ETF도 고배당 기업에 집중하며 더 다양한 기업을 보유하고 있습니다.

- SRET: 이 ETF는 높은 배당금을 지급하는 부동산 투자 신탁에 투자합니다.

- SDIV: 이 ETF는 전 세계에서 배당 수익률 상위 100개 종목에 투자합니다.

- VIG: 이 ETF는 10년 이상 연속으로 매년 배당금을 인상한 기업에 투자합니다.

지난 5년간 배당 수익률이 가장 높았던 기업의 성과가 가장 낮았다는 점이 흥미롭습니다. 주가가 하락하면 배당 수익률이 상승하고, 하락한 가격에 매수하면 큰 수익을 얻을 수 있을 것이라고 생각할 수 있지만, 분명히 그렇지는 않다는 것을 알 수 있습니다.

마치며

SCHD는 저비용 배당 ETF 중에서 가장 눈에 띄는 펀드 중 하나입니다. 그러나 배당 수익률이 높을수록 성과가 나쁘다는 흥미로운 결과를 발견할 수 있습니다. 즉, 배당금을 추구하더라도 과도한 배당 수익률은 주의해야 하며, 분산된 포트폴리오를 가진 ETF도 고려해야 합니다. SCHD는 안정적인 수익을 추구하는 투자자들에게 적합한 선택일 수 있지만, 개별 투자 목표에 따라 다른 ETF를 고려해 볼 필요가 있습니다.

참고 자료: InvestingChannel, “Financial Pros Are Eyeballing THIS Dividend ETF”